सिबिल स्कोर (CIBIL Score) क्या होता है और इसमे कैसे सुधार करे

सिबिल स्कोर

के बारे में बात करें तो इसकी आपको तब जरुरत होती है जब आप किसी लोन के लिए या फिर

क्रेडिट कार्ड के लिए अप्लाई करते है तो चूँकि बैंक के लिए एक तरह के वितीय जोखिम की

तरह होता है क्योंकि बैंक के पास आपकी लेन देन के मामले में छवि कैसी है इस बारे में

जानकारी नहीं होती है वो केवल आपके द्वारा प्रस्तुत किये ये दस्तावेजों के आधार पर

आपको लोन देने के बारे में सोच सकता है ऐसे में बैंक आपसे एक और चीज की उम्मीद करते

है और वो है आपकी सिबिल स्कोर रिपोर्ट और इस स्कोर के आधार पर कोई भी बैंक या लोन देने

वाला कंपनी तय करती है कि आप लोन के पात्र है या नहीं तो चलिए इसी बारे में कुछ और

जानकरियां हम आपको देते है |

सिबिल स्कोर

के बारे में जानने से पहले हम एक और महत्वपूर्ण जानकारी के बारे में बात करते है वो

यह सिबिल स्कोर की रिपोर्ट देने वाली कंपनी के बारे में असल में यह रिपोर्ट एक

"क्रेडिट इनफार्मेशन ब्यूरो (इंडिया) लिमिटेड" नाम की कम्पनी जारी करती है

जिसकी स्थापना सन 2000 में हुई थी | यह कम्पनी देश में काम करने वाले बैंक और फाइनेंसियल

संस्थानों से हम जैसे ग्राहकों के बारे के द्वारा लिए जाने वाले लोन और क्रेडिट कार्ड से जुडी जानकारी जुटाती है और

उन्हें तब उपयोग में लाकर एक रिपोर्ट के रूप में पेश करती है जब किसी भी ग्राहक के

द्वारा यह जानकारी लेने के आग्रह किया गया हो |

इसे ही सिबिल क्रेडिट रिपोर्ट या क्रेडिट

इनफार्मेशन रिपोर्ट (सी आई आर ) कहते है |

कैसे निर्धारित होता है सिबिल स्कोर :–

इसके लिए कम्पनी एक पेचीदा अल्गोरिथम का इस्तेमाल करती है जिसमे

यूजर जो लोन लेने का इच्छुक है उसकी पिछले छ: महीने की रिपोर्ट देखी जाती है और उसके

फाइनेंसियल डाटा का अध्ययन किया जाता है इसके बाद कुछ फैक्टर्स को ध्यान में रखते हुए

उसके लिए एक स्कोर निर्धारित किया जाता है जो अगर अच्छा हो तो बैंक उसे व्यक्ति को

आसानी से लोन देते है और अगर नहीं तो लोन का मिलना थोडा मुश्किल हो जाता है | असल में

यह सिबिल स्कोर रिपोर्ट की मदद से एक तरह से बैंक और लोन लेने वाले ग्राहक दोनों के

लिए चीजे आसान हो जाती है | सिबिल स्कोर रिपोर्ट /सिबिल क्रेडिट रिपोर्ट बनाते हुए

यह चीजे भी देखी जाती है कि व्यक्ति ने पहले जो लोन कभी अगर लिया है तो उसने समय से

हर इन्स्ताल्ल्मेंट भरी है या उसने कितनी बार पेमेंट मिस की है या हर बार समय पर भुगतान

दिया है | एक तरह से अगर हम देसी भाषा में कहें तो इस क्रेडिट इनफार्मेशन रिपोर्ट (सी आई आर) के जरिये

यह देखा जाता है कि लेन देन के मामले में व्यक्ति का व्यवहार कैसा है और वो भरोसे लायक

है या नहीं |

आप नीचे दिए गये बिन्दुओं के माध्यम से आप समझ सकते है कि लोन के लिए सिबिल स्कोर रिपोर्ट जो बनती है उसमे किन किन चीजो को ध्यान में रखा जाता है:–

1. अगर व्यक्ति

ने समय पर हर किश्त का भुगतान किया है तो उसका सिबिल स्कोर उतना ही अधिक अच्छा होगा

|

2. अगर उसने

किसी भी भुगतान में देरी की है तो यह उसके लो स्कोर के लिए जिम्मेदार होता है |

3. जो पिछले

नये भुगतान है अगर उनमे देरी हुई है तो इस स्कोर पर और भी नकारात्मक असर पड़ता है |

4. उसने

किस राशी का लोन लिया है इस पर भी सिबिल स्कोर निर्भर करता है |

5. इसके

अलावा बहुत सी छोटी छोटी बातों का ध्यान रखते हुए व्यक्ति की सिबिल क्रेडिट रिपोर्ट

तैयार की जाती है |

कैसे प्राप्त करें क्रेडिट इंफॉर्मेशनम रिपोर्ट (सी आई आर): –

यह करने के लिए आपको ज्यादा मेहनत

नहीं करनी पड़ती है आपको बस सिबिल स्कोर की वेबसाइट पर जाना है और कुछ नीचे दिए गये

स्टेप्स फॉलो करने है:-

इसके लिए

आप दिए गये लिंक "https://www.cibil.com/" पर क्लिक करते हुए वेबसाइट पर

जाएँ |

वंहा पर

आपको एक लिंक “Get your report now" करके दिया होगा उस पर क्लिक करें |

इसके बाद

आपको कुछ सामान्ये जानकारी भरनी है और आप इसके बाद पेमेंट करके अपनी रिपोर्ट के लिए

आवेदन कर सकते है |

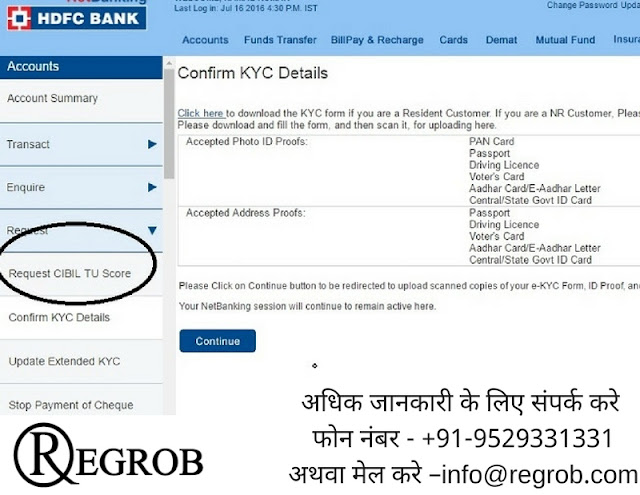

एचडीएफसी

(HDFC) बैंक में अगर आपका अकाउंट है और अगर इन्टरनेट बैंकिंग इस्तेमाल करते है तो आपके

लिए और भी आसानी विकल्प है आप अपनी इन्टरनेट बैंकिंग लॉग इन करिए और नीचे दिए गये पिक्चर

के अनुसार आप अपनी सिबिल रिपोर्ट के लिए आवेदन कर सकते है |

सिबिल स्कोर

लोन का आवेदन करने में महत्वपूर्ण भूमिका निभाता है, आपका सिबिल स्कोर बेहतर होना चाहिए,

जिसके बारे में हम आपको विस्तार से बतायगे।

ट्रांसयूनियन

सिबिल लिमिटेड भारत की पहली क्रेडिट इन्फॉर्मेशन कंपनी है जिसे सामान्य रूप से क्रेडिट

ब्यूरो भी कहा जाता है, हम व्यक्तियों और गैर-व्यक्तियों (वाणिज्यक निकायों) के लोन

और क्रेडिट कार्डस से संबंधित भुगतानों के रेकार्डस् जुटाते और रखते हैं. ये रिकार्डस्

बैंको और अन्य लेंडर्स द्वारा मासिक आधार पर हमारे पास जमा किए जाते हैं। इस जानकारी

का उपयोग करके क्रेडिट इन्फोर्मेशन रिपोर्ट (सीआईआर) तथा क्रेडिट स्कोर विकसित किया

जाता है, जिनकी बदौलत लेंडर्स लोन आवेदनों का मूल्यांकन और स्वीकृत करते हैं. क्रेडिट

ब्यूरो को आरबीआई द्वारा अनुज्ञप्त किया जाता है और क्रेडिट इन्फोर्मेशन कंपनीज़ (रेगुलेशन)

एक्ट ऑफ 2005 द्वारा अधिशासित किया जाता है।

कई मायनों

में ऋण प्राप्त करने के लिए और मानदंड पूरी तरह से ऋण के आकार पर आधारित है, लेकिन

सभी बैंकों को अनिवार्य क्रेडिट के सभी वित्तीय उत्पादों, अर्थात् ऋण और क्रेडिट कार्ड

के आवेदकों की सिबिल स्कोर को सत्यापित करने के लिए आवश्यक हैं। यह व्यक्तियों की साख

स्थापित करने के लिए अनिवार्य कर (लोन) भारतीय रिजर्व बैंक के दिशानिर्देश है। इसलिए,

यदि एक व्यक्ति का सिबिल स्कोर ख़राब है, तो

यह केवल इसका मतलब है कि वह पर्याप्त उधार उनके पिछले कार्यों के वित्त परंपरागत स्रोतों

से ऋण प्राप्त करने के लिए नहीं है।

लेकिन कुछ

प्रयासों के साथ, बुरा सिबिल स्कोर के साथ एक व्यक्ति को उसकी रेटिंग में सुधार कर

सकते हैं और फिर से बैंक से उधार ले सकते है।

सिबिल स्कोर को सुधरने के लिए यह हम आपको कुछ विशेष जानकारी देगे:-

स्कोरिंग

पैटर्न को समझना बहुत जरुरी है

कुछ भी करने

से पहले, समझना चाहिए कि एक सिबिल स्कोर की रिपोर्ट और उसके स्कोरिंग पैटर्न क्या है।

तो, एक व्यक्ति

की सिबिल रिपोर्ट अनिवार्य रूप से एक डेटाबेस का मतलब है और नियमितता या जैसा भी मामला

हो अनियमितता के लिए भुगतान इतिहास के साथ-साथ सभी पिछले ऋण या उसकी / उसके नाम के

साथ क्रेडिट कार्ड का ट्रैक रिकॉर्ड होता है। इस डेटा "वित्तीय व्यवहार और वित्तीय

अनुशासन" व्यक्ति की लोन स्थापना में मदद करता है और बैंकों को अपने वर्तमान कार्यों

और अपने वर्तमान वित्तीय जरूरतों के अनुमान के साथ यह उपलब्ध आंकड़ों के आधार पर भविष्य

में भुगतान के लिए आशय एक्सट्रपलेशन में भी मदद करता है।

सिबिल स्कोर

के स्कोरिंग पैटर्न 300 रेटिंग पैमाने के निचले सिरे से किया जा रहा है और 900 अंक

चढ़कर एक निजी स्कोर व्यक्ति व्याप्ति के उच्चतम साख रेटिंग पैमाने होने के साथ

900 करने के लिए 300 के एक बिन्दु पैमाने पर पर्वतमाला गार्नर करने में सक्षम है, उच्च

उधारदाताओं को आकर्षित करने के लिए कतार के लिए ऋण पर बेहतर और बेहतर सौदे की पेशकश

करने की संभावना है। आप स्कोरिंग पैटर्न को समझते हैं, आप सही रास्ते अपने सिबिल रेटिंग

स्कोर कार्ड में सुधार करने के लिए अगले कुछ चरणों का पालन करने के लिए कर रहे हैं।

1. क्रेडिट कार्ड का रिकॉर्ड साफ होना चाहिए:-

सब अपने

क्रेडिट कार्ड की बकाया राशि समाशोधन अपनी रेटिंग में सुधार के लिए एक महत्वपूर्ण कुंजी

है। इस तरह के एक तरीके से अपने क्रेडिट कार्ड से खर्च की योजना बना सकते है कि आप नियत तारीख से पहले अपने क्रेडिट कार्ड के

शेष राशि का लेन देन स्पष्ट रक्खे।

अपने सिबिल

स्कोर को सुदृढ़ करने के लिए सकारात्मक और लंबा रास्ता हो सकता है। उधारदाता, अच्छा

वित्तीय व्यवहार और अनुशासन रहित ग्राहकों की तलाश में है।

सबसे पहले

और सभी बकाया देय बंद अग्रणी स्पष्ट अवैतनिक बकाया राशि के महीने-दर-महीने चुकाए इससे

आपका स्कोर काफी कम हो जाएगा जो आपके लिए अच्छा होगा। जिनके पास सिर्फ एक या अधिकतम

यानि दो क्रेडिट कार्ड के रूप में यह अपने खर्च प्रवृत्ति प्रतिबंध हो तो समय में अपनी बकाया राशि का भुगतान और एक चेक और

अपने खर्च व्यवहार का ट्रैक रखने के लिए आसान रास्ता है।

2. गलत अपील नही करनी चाहिए:-

एक व्यक्ति

सुनिश्चित करें कि आपके क्रेडिट रिपोर्ट में किसी भी त्रुटि के लिए सिबिल स्कोर की

वेबसाइट (www.cibil.com) पर गलत अपील नही करनी चाहिए।

किसी भी

अपील की सूचना की त्रुटि में सुधर करने के लिए, ऋणदाता या वित्तीय एजेंसी / संस्था

एक माह (30 दिन) का निश्चित समय सीमा के भीतर अपील का समाधान करने के लिए अनिवार्य

होता है, सिर्फ एक बार गलती को सुधार ओर संसोधित किया जा सकता है। व्यक्ति की क्रेडिट

रेटिंग स्कोर में भी स्वतः सुधार किया जा सकता है। हमेशा नए ऋण के लिए आवेदन तब ही

किया जाता है जब पुराने ऋण का बकाया पूर्ण रूप से चूका दिया गया हो। यह हमेशा के लिए

ऋण प्राप्त करने के लिए जब आप एक साफ स्लेट के साथ शुरू में मदद करता है।

3. सबसे पुराने क्रेडिट कार्ड का प्रयोग करें:-

यह ग़लती

से माना जाता है कि क्रेडिट कार्ड खातों के उपयोग में अधिक कुकीज़ को निष्क्रिय कर

दिया जाना चाहिए। इसका कारण यह है ज्यादातर लोगों इस प्रभाव के बारे में अनजान है,

यह एक व्यक्ति की सिबिल रिपोर्ट पर ही आधारित है। वास्तविक, बकाया राशि का भुगतान समय के साथ अच्छी तरह से प्रबंधित किया जाना चाहिए।

लोन के समय की एक लंबी अवधि में एक अच्छा क्रेडिट कार्ड के खाते के भेष में एक आशीर्वाद

की तरह है। यह सिबिल स्कोर को बढ़ने के लिए बहुत जरुरी प्रोत्साहन देता है। यह आपके

सिबिल स्कोर में सुधर करने के मामले की जड़ है।

4. समान मासिक किस्त का भुगतान करना चाहिए :-

आपको अपने

पूर्व लोन या वर्तमान लोन का समय पर भुगतान करना चाहिए, ओर सामान धन राशि का मासिक

तोर पर भुगतान करना चाहिए। ऐसा करने से भी आपके सिबिल स्कोर का रिकॉर्ड अच्छा रहता

है।

एक व्यक्ति

क्रेडिट कार्ड के बिल का एक अच्छा चुकौती ट्रैक रिकॉर्ड के साथ मिलकर बचत का एक सभ्य

राशि रखने रेटिंग को बढ़ाता है।

5. (i) क्रेडिट कार्ड से उपयोग के 30% के नियम

कभी कभी

ज्यादातर व्यक्ति अपने क्रेडिट कार्ड का उपयोग सब कुछ खरीदने के लिए प्रयोग करते है।

आप अपने क्रेडिट कार्ड की धन राशि का उपयोग 30% से ज्यादा नही करना चाहिए। क्रेडिट

कार्ड का उपयोग 30% से अधिक से अधिक करना चाहिए और इस वित्तीय अनुशासन और वित्तीय प्रबंधन

के लिए न केवल अपनी साख स्थापित करेगा, बल्कि सकारात्मकता के साथ आपके बढ़ते हुए सिबिल

स्कोर को भी लाभ पहुचता है। जब आपके मासिक बचत संतुलन कम है, यह एक सकारात्मक सिबिल

स्कोर को प्रतिबिंबित करने के लिए लाभ में आता है।

(ii) बढ़ी हुई क्रेडिट सीमा

जब भी आपकी

रेटिंग अच्छी है, बैंक अपने क्रेडिट कार्ड पर आपके क्रेडिट सीमा को बढ़ाने के लिए की

पेश करेगा और एक बेहतर क्रेडिट सीमा को पाने के लिए कभी मना नहीं करेगा। इसका मतलब

यह नही है कि आप जरुरत से अधिक खर्च करने लगे, यह केवल बैंक आपमें विश्वास को दर्शाता

है। आप अपने क्रेडिट कार्ड की सिमा को बढ़ने के लिए अपने बैंक से संपर्क कर सकते है,

तथा बधाई गयी क्रेडिट सिमा वित्ये एजेंसियों के हित में एक प्लस पॉइंट है।

आप अपने

क्रेडिट सीमा के 30% के नीचे अपना उपयोग बनाए रखें। तो, 30% उपयोग नियम और बढ़ाया क्रेडिट

सीमा सिबिल पैमाने पर एक उच्च रेटिंग के लिए बहुत महत्वपूर्ण है।

6. सुरक्षित कार्ड के बारे में जानकारी

प्रमुख बैंकों

दुवारा ही एक सुरक्षित कार्ड अच्छे सिबिल स्कोर का सही रास्ता तय करता है। जैसे:- एक्सिस बैंक, आईसीआईसीआई बैंक, कोटक महिंद्रा बैंक,

एसबीआई, आदि जैसे प्रमुख बैंकों मामूली राशि की सावधि जमा के खिलाफ एक सुरक्षित क्रेडिट

कार्ड की पेशकश करते हैं। जब आप समय पर अपनी शेष राशि चुकाने तथा सिबिल स्कोर बेहतर

होने लगता है।

No comments:

Post a Comment